EBC全球交易者视角|巴菲特价值投资的「价值」在哪里?(下篇)

摘要:投资买的并不只是交易标的,而是「公开交易的生意」,一个正确的投资方向,一种正确的投资风格,远比一个IQ值极高的大脑有用。

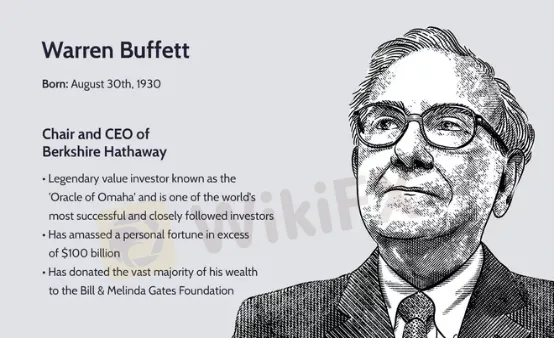

接着上期,EBC金融本期继续带您了解「奥马哈先知」巴菲特的「价值投资」。

投资买的并不只是交易标的,而是「公开交易的生意」,一个正确的投资方向,一种正确的投资风格,远比一个IQ值极高的大脑有用。

在上一期的文章中,我们给大家解释了什么是价值投资,以及在做价值投资时,需要特别关注的几大方面,如:寻找到被低估的资产,明确自己的能力圈,设定自己可接受的投资“安全边际”,今天,我们继续对「价值投资」进行深度解读。

u市场并不总是有效的

价值投资者并不相信有效市场假说,所谓有效市场,即表示,当前交易市场上的股票价格已经充分反应了公司的所有信息,所以它们的价格总是能准确反映它们的价值。

相反,价值投资者认为,股票可能因为各种原因而被定价过高或过低。

例如,一只股票的价格过低可能是因为经济表现不佳,投资者恐慌性抛售(如经济大衰退时期);或者一只股票的价格过高,因为投资者对一项未经证实的新技术过于兴奋(如美国互联网泡沫时期)。投资者的情绪、心理可以随着时事新闻,花边报道而波动,从而推动交易行为,导致股价的或高和或低,如令人失望或意想不到的盈利公告、产品召回或诉讼,可以把股价打压的很低,因为它们在负面报道的聚光灯下,很多负面内容被人为地放大了。

“市场先生”理论——最早由本杰明-格雷厄姆创造,它代表了一个假想的投资者,容易出现恐惧、冷漠和兴奋的剧烈情绪波动。“市场先生 ”代表了对股票市场做出情绪化反应的后果,而不是理性地通过基本面分析。

EBC金融大致总结了4种导致市场价格被低估的情况:

1、羊群效应

人们常常是通过情绪化的心理偏见在投资交易,而不是理性的基本面分析。当某只股票的价格上涨或整体市场上涨时,他们就会买入。当他们看到,如果他们在12周前投资,到现在就可以赚到15%,于是他们就产生了对错过的恐惧。

相反,当股票价格下跌或整体市场下跌时,损失厌恶感迫使人们卖出他们的股票。因此,他们不是将损失保留在纸上,等待市场改变方向,而是通过卖出接受一定的损失。这样的投资者行为非常普遍,以至于影响了个股价格,导致了市场的过度波动。

2、市场崩盘

当市场达到令人难以置信的高点时,通常会导致泡沫的出现。由于市场在超高点位的不可持续性,投资者会出现恐慌,导致大规模抛售,从而致使市场崩溃。21世纪初美国互联网泡沫的发生就是如此,当时科技股价格飞涨,已远超过许多公司的内在价值,最终导致股市崩盘。

3、负面消息

即使是好公司也常会面临负面事件的困扰,如商品诉讼和召回,这就得去判断这些事件是临时的,偶然的,还是对公司发展有长远杀伤里的。很多时候,仅仅因为一个公司经历了一个负面小事件,并不意味着该公司在根本上没有价值,也不影响公司长期发展的内在价值,那其股票就一定会反弹。

市面上所谓的分析师,在很多时候,在预测未来方面并没有很好的记录,然而,当一家公司宣布的收益低于分析师的预期时,投资者往往会恐慌并抛售。但是,能够超越降级和负面消息的价值投资者可以以更高的折扣购买股票,因为他们能够认识到公司的长期价值。

4、周期性

经济周期性对商业的影响不可避免。公司对经济周期的起伏没有免疫力,无论是季节性的,还是大的经济周期波动,以及消费者态度和情绪的转变,所有这些都会影响公司的利润水平和股票价格,但从长远来看,只要企业基本面不变,这些并不影响公司的内在价值。

u独立思考,不随波逐流

价值投资者拥有逆向思维者的许多特征--他们不随波逐流。他们不仅拒绝有效市场假说,而且当其他人都在买入时,他们经常卖出或退后。当其他人都在卖出时,他们会买入或持有。价值投资者不买时髦的股票(因为它们通常价格过高)。相反,他们投资于那些并非家喻户晓的公司,只要那些公司财务状况良好,经营向好。而当那些家喻户晓的股票价格暴跌时,他们也会重新审视这些股票,如果这些公司的基本面仍然强劲,其产品和服务仍然具有质量,那么这些公司就一定可以从折返回撤中恢复。

价值投资者只关心一只股票的内在价值,他们在交易时,只关心他们所够买的是否是一家有着良好经营原则和前景,财务状况健康的公司,以及他们所购买的股权比例。他们不会在乎其他人在说什么或做什么。

u勤奋和耐心

估算一只股票的真正内在价值涉及一些定量的财务分析,但也涉及相当数量的主观性定性分析,这意味着有时它可能更像是一门艺术而不是科学。两个不同的投资者可以分析一个公司完全相同的估值数据,并得出不同的决定。

一些投资者,只看现有的财务状况,对估计未来的增长没有太大信心,也有些投资者主要关注一个公司的未来增长潜力和估计的现金流。而有些人则是两者兼而有之。著名的价值投资大师沃伦-巴菲特(Warren Buffett)和经营富达投资的麦哲伦基金多年的彼得-林奇(Peter Lynch)都以分析财务报表和研究估值倍数而闻名,以他们准确的数学推算和灵敏的商业嗅觉,识别出被市场所错误定价的股票。

尽管方法多种多样,但价值投资的基本逻辑都是以低于当前内在价值的价格购买资产,长期持有,并在资产恢复到内在价值或以上时获利。它不提供即时满足。你不能指望在周二以50美元买入一只股票,在周四以100美元卖出。相反,你可能要等上好几年,你的股票投资才会有回报,而且你偶尔也会亏钱。当然也有好的方面,那就是对大多数投资者来说,长期资本收益的税率要比短期投资收益低很多。

像所有的投资策略一样,你必须有耐心和勤奋,坚持你的投资理念。有些股票你可能想买,因为基本面很好,但如果它的价格过高,你就必须等待。你要买的是当时价格最吸引人的股票,如果没有股票符合你的标准,你就得坐等,让你的现金闲置,直到有机会出现。

u「懒人」价值投资法

说了这么多,似乎亲身实践,成为价值投资者是一件很难的事。如果不想这么复杂,用简单的方法,能否成为价值投资者呢?答案是肯定的。

所谓懒人价值投资法(Couch Potato Value Investing),其实也是一种被动的投资策略,即购买和持有一些别人已经做了投资分析的投资工具,也就是我们现在常说的共同基金或交易所交易基金。这些基金应是那些遵循价值策略并购买价值型股票的基金,或者跟踪高知名度的价值投资者投资策略的基金。

在美国市场,投资者还可以通过购买沃伦-巴菲特控股的公司——伯克希尔-哈撒韦(Berkshire Hathaway)的股票来实现懒人试的价值投资,该公司凝聚了经过巴菲特研究和评估过的几十家公司的股份,投资者可通过简单持有伯克希尔-哈撒韦公司的股票,站在巨人的肩旁上,享受优质公司带来的丰厚回报。

根据巴菲特对自家股票的回购标准,当市净率低于1.2时(即P/B=当前每股股价/每股净资产<1.2),他会考虑回购买入,这也可以作为,我们投资伯克希尔-哈撒韦(Berkshire Hathaway)的一项买入参考。

价值投资就讲到这里了,希望今天的文章,能给投资路上的你带来启发,EBC金融,愿「每个认真交易的人,都值得被认真对待」,愿你投资路上不孤单。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

相关阅读

巴菲特再出手 他会重蹈航空股的覆辙吗?

巴菲特又有新动作了,增持银行股背后意味着什么?

巴菲特致股东信重磅发布!今年都有哪些金句

2月22日,伯克希尔哈撒韦在官网公布了巴菲特致股东信及公司财报。根据美国通用会计准则,伯克希尔2019年盈利814亿美元,其中运营利润为240亿美元,已实现资本收益37亿美元,未实现资本利得537亿美元。

巴菲特致股东信要点总结:2018年无形资产减记30亿 没公布接班人

美东时间2019年2月23日早8点(北京时间23日晚9点),被誉为当代最牛投资者之一的“股神”巴菲特旗下伯克希尔-哈撒韦公司(Berkshire Hathaway)发表一年一度的致股东信。

天眼交易商

热点资讯

黄金价格预测:持平于 2,600 美元上方,市场等待新的催化剂

澳储行会议纪要前,澳元/美元持稳于 0.6250 附近

赢双倍美金,享double欢乐:圣诞价格大赢家,快来预测外汇和大宗商品涨跌!

欧元/美元价格分析:测试接近1.0450的九日EMA,RSI改善支持上行

金价企稳于2600美元上方,交易员等待新的线索

比特币创下8月以来最大跌幅后,市场专家称可能出现更多跌势

美联储政策和地缘政治不确定性下的黄金技术前景

美元/加元在温和的美元走强中交易呈现正面偏向,仍低于1.4400

今日汇市:假期缩短的一周伊始,市场情绪依然乐观

澳元/日元徘徊在 98.00 附近,交易员等待两家央行的会议纪要

汇率计算