外汇天眼财经早餐 | 一则消息突袭市场!外媒称拜登考虑在增税问题上做出妥协,美元短线急涨

摘要:3分钟了解每日最新外汇资讯

外汇市场表现回顾

美元周一下挫,延续此前连跌五天的走势。英镑兑美元逼近1.40关口,市场对英国经济重开的乐观情绪提振了英镑。欧元受益于高盛的看涨预测,一个月来首次突破1.20美元。加元是G-10货币中兑美元唯一下跌的。

美元指数跌0.49%,至91.09,继续3月底开始的下跌趋势;美元全线大幅走软,兑日元、瑞郎、澳元、纽元及欧元等G10货币触及数周低点。FXSTREET.COM高级分析师Joseph Trevisani表示,这与今年前三个月的走势相反,当时美元兑这些主要货币走高,因美国国债收益率上升,美元资产带来更高回报。

重大事件盘点

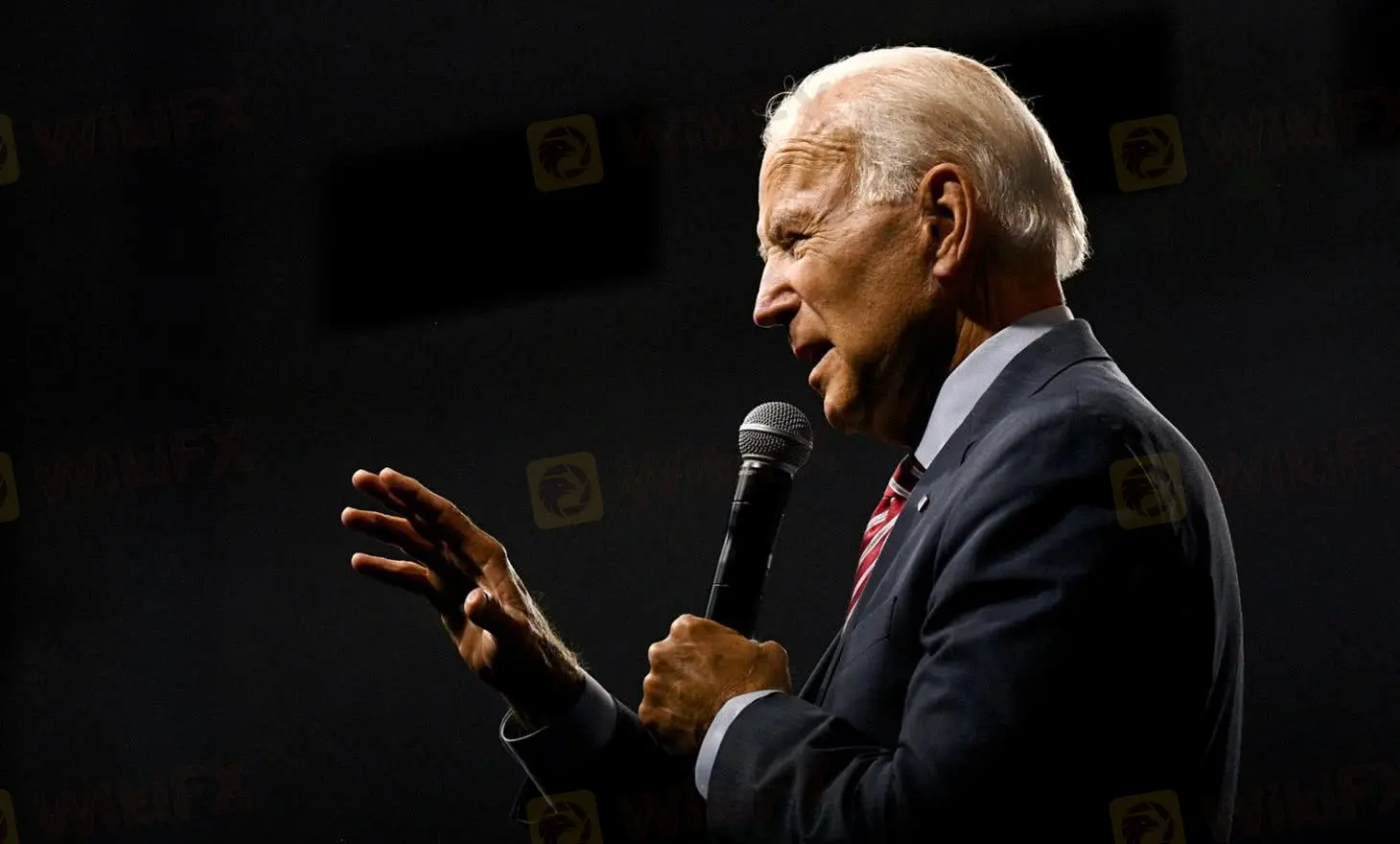

1.一则消息突袭市场!外媒称拜登考虑在增税问题上做出妥协,美元短线急涨(美元)

周一(4月19日)亚市盘中,美元指数短线突然快速上涨,并刷新日内高点。分析师指出,一则有关美国总统拜登的消息成为美元短线急涨的主要因素。

据外媒报道,美国总统拜登正考虑在增税问题上做出妥协,企业税税率上限将由当前的21%上调至25%,而非此前设想的28%。

据美国媒体Axios报道,民主党参议员对企业税率提高到28%感到担心。接近讨论的各方告诉Axios,企业税最高税率可能为25%。

解读:美国大幅增税将导致资本外流从而引发美元贬值,此次做出妥协是必然,一项政令要是那么容易实施,美国就不会有政治混乱了。

2.5.4万亿美元!全球超额储蓄已达GDP的6%,超额消费能跟上吗?

信用评级机构穆迪发布最新报告指出,自新冠疫情开始以来,全球消费者的储蓄大幅增至5.4万亿美元。随着经济重新开放,这将为强劲的支出反弹铺平了道路。

数据显示,截至今年一季度,全球家庭积累了“超额储蓄”——即相对于2019年支出模式的额外储蓄——达到了全球国内生产总值(GDP)的6%以上。穆迪首席经济学家马克•赞迪(Mark Zandi)在报告中表示:“随着各国接近群体免疫并对外开放,大量被压抑需求的释放和过剩储蓄的溢出,将推动全球消费者支出激增。”

解读:疫情之下家庭储蓄上升,随着经济的好转,在原本货币宽松之上加上储蓄的释放,将对货币市场造成一定冲击。

3.非常严峻!日本第四波疫情恐怖来袭,全国均现变异病毒!(日元)

日本面临第四次冠状病毒感染的浪潮,许多人担心在该国西部迅速传播的变异株也将很快对东京地区造成严重破坏。日本大阪府知事吉村洋文19日就当地新冠疫情状况称“非常严峻”,向媒体表示有意请求中央政府发布紧急事态宣言。据日本《每日新闻》19日消息,传染性极强的变异新冠病毒“N501Y”确诊患者首次在日本山形县出现,日本全国47个都道府县都已发现变异新冠病毒患者。按照时间安排,本届奥运会今年将在日本举行。按照目前这个形势,还能开吗?

解读:此前东京为2020年7月举办奥运会投入约250亿美元,私营部门更是大举投资兴建大型新酒店、娱乐设施和交通线路等。若奥运会无法举行,则可能对日本经济造成拖累。

4.印度新增新确诊病例连续5天超过20万例(卢比/美元)

据印度卫生部公布的最新数据,截至当地时间4月19日8时,过去24小时内,印度新增新冠肺炎确诊病例273810例,累计确诊15061919例;新增死亡病例1619例,累计死亡178769例;累计治愈12953821例;现存确诊病例1929329例。

数据显示,印度过去24小时新增确诊病例数再次刷新该国疫情暴发以来的最高纪录,也是单日新增确诊病例数连续第5天保持在20万例以上。

周一印度基准股指出现亚洲市场最大跌幅,创两个半月新低,因单日新增新冠病毒病例持续增加,加剧了投资者对经济复苏和企业利润的担忧。

印度卢比兑美元跌0.6%,为4月7日以来最大跌幅。

5.美联储缄默期开始之际,市场加息预期降温(美元)

在美联储进入4月28日政策决定公布前的缄默期之际,欧洲美元期货市场对美联储加息的预期在过去两周急剧下降;2022年12月到期欧洲美元期货显示,预期加息幅度从25个基点减少了15个基点左右,这促使花旗策略师Jason Williams反向押注,以收益率曲线趋陡为目标。

他在上周五报告中写道,加息预期下降是“令人费解的变化”,与加息周期快于预期这种现实可能性相抵触;尾部风险之所以存在,是因为未来一两年核心PCE物价指数很可能远超2%,从而可能带来更快的加息周期;我们认为,曲线短端牛市趋平的走势短期内不可持续。

在经济数据强劲的情况下,美国国债意外上涨,使收益率曲线在上周趋平。五年期和七年期国债需求浓厚,表明对美联储加息的预期已经没有今年稍早那么激进;不过Williams称,接下来两个月的经济数据不太可能打压较长期通胀预期,并且今年夏季美联储可能有更偏鹰派的言论,尤其是关于收缩货币支持政策的言论。

Williams写道,鉴于收益率曲线围绕美联储计划的历史走势,接下来可能出现牛市趋陡,也就是收益率下降而曲线变陡。他建议客户利用期权市场做有条件押注牛市趋陡的交易,若加息预期回升就可以获利。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

曝光私照威胁持续入金!当人妻遇上黑平台人渣业务员

澳大利亚央行会议纪要公布前,澳元/美元在 0.6450 附近谨慎交投

英国经济增长再次有所放缓 - 德国商业银行

美元指数:当日盘整 - 华侨银行

澳元/日元依然低于100.00,澳洲联储鹰派前景使得汇价仍有上涨潜力

欧元/美元:将交投于1.0505-1.0585之间 - 大华银行

美元/瑞郎:看涨,但超买 - 华侨银行

澳元在0.65以下似乎超卖 -星展银行

澳大利亚央行行长助理肯特:澳大利亚的前瞻性指导可能不如美国有用

美元/日元:将跌破 153.85 - 大华银行集团

汇率计算