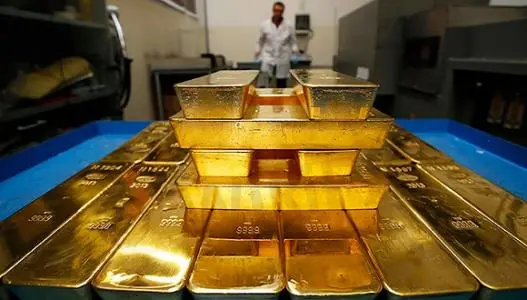

扎心!7月黄金大涨那一波 全球央行割起了韭菜

摘要:各国央行短线交易得心应手,“割韭菜”毫不手软!

各国央行短线交易得心应手,“割韭菜”毫不手软!

世界黄金协会最新数据显示,7月份,全球各国央行总售金量为17.7吨,达到自去年7月以来的最高水平。正是在7月份,黄金上涨气势如虹。国际金价毫无阻力地突破了2011年9月创下的高点。

与此同时,全球黄金ETF与各国央行唱起了反调,继续“疯狂”加仓。数据显示,截至7月,全球黄金ETF连续八个月资金净流入,全球总持仓达3785吨,再度创下新高。

在经历7月份和8月初的大涨之后,近期黄金价格进入盘整期,波动加剧。再回头看7月份各国央行的操作,不得不感叹,它们的减持可谓“精准”,不少央行短线交易水平高超;不过也有的国家央行完美错过了主升浪,让围观群众禁不住直呼可惜。

分析人士认为,即使部分央行卖出黄金动作频频,但未来央行增持黄金的趋势未变,而黄金仍将继续走强。

央行大手笔减持 ETF“买买买”

在今年七月这场黄金上涨“盛宴”中,多国央行的黄金储备正在减少。

世界黄金协会近日发布数据显示,7月份,全球各国央行的总售金量为17.7吨,达到自去年7月以来的最高水平。

从数量上来看,今年7月份,卖出黄金的央行数量已超过买入黄金的央行数量:8家央行卖了黄金,7家央行买了黄金。

这些国家主要在卖出:乌兹别克斯坦售出11.6吨,蒙古售出6.1吨,两国央行总售金量占当月全球央行售金量的95%。

同期,全球各国央行购入27.2吨黄金。其中,土耳其购入19.4吨,卡塔尔购入3.1吨,印度购入2.8吨,哈萨克斯坦购入1.9吨。

在大手笔减持影响下,7月份,全球各国央行净购金8.9吨,创下了自2018年12月以来的最低月度净购金量。

值得注意的是,全球黄金的大买家之一俄罗斯,也在本轮减持名单中。

今年4月,俄罗斯央行一度对外宣布,暂停黄金储备的增持。然而6月份,在本轮黄金大涨行情启动之前,俄罗斯即恢复了黄金的购买。数据显示,截至7月1日,俄罗斯黄金储备为4820万盎司,上个月该数据为4760万盎司。7月份,俄罗斯转身就卖出了半吨黄金。

与各大央行大举抛售的行为相背离的是,黄金ETF继续“疯狂”加仓,持仓规模大有赶超央行之势。

世界黄金协会报告显示,截至7月,全球黄金ETF连续八个月资金净流入,全球总持仓达3785吨,再度创下新高,总资产管理规模升至2390亿美元。

其中,全球前两大黄金ETF(SPDR Gold Shares和iShares Gold Trust)截至7月底的黄金总持仓量已高达1733公吨,超过了全球官方储备排名第八的瑞士央行。

这家央行跑早了!

央行为何卖黄金?

业内人士认为,黄金价格达到阶段性高点,或许为各大央行抛售黄金的初衷。

回顾七月,金价的突出表现改写了历史纪录。这个月,国际黄金期货价格时隔9年再创历史新高。7月31日,美国纽约市场黄金期货价格盘中首次上探2000美元大关。现货黄金也节节攀升,毫无阻力地突破了2011年9月创下的高点。

“一些央行可能纯粹出于价格考虑,认为黄金上涨空间有限,因而选择抛售黄金。”昆仑健康资管中心首席宏观研究员张玮说。

当然,与普通投资者一样,也有精准踏错节奏的央行。

有一家央行,在金价开始飙涨之前的6月,抛售了其三分之二的黄金储备,跑在“黎明”之前。

它就是哥伦比亚央行。

世界黄金协会数据显示,6月份,哥伦比亚央行出售了4.75亿美元的黄金,相当于5月底其黄金储备的67%。

抛售后,黄金在该国的国际储备中所占比例仅剩0.4%,哥伦比亚也成为拉美各国中黄金储备垫底的国家。

毫不夸张地形容,哥伦比亚央行这波操作与难得的黄金加速上涨期擦肩而过。

哥伦比亚央行官方回复称,6月出售黄金,是基于“优化操作”的目的,即央行监控利率和资产波动性,以确定其国际储备组合的持有量。

全球央行有望继续“揽金”

虽然自年初以来,全球央行购金的行为便有明显放缓。世界黄金协会数据显示,2020年上半年,全球各国央行购入黄金数量,同比去年,下降幅度达39%。但业内人士认为,黄金仍然有望赢得全球央行的增持。

植信投资首席经济学家兼研究院院长,中国首席经济学家论坛理事长连平认为,在纸币泛滥尤其是美元极度泛滥的条件下,黄金作为唯一能够被全球广泛接纳的,具有良好内在价值的实物型储备资产,将会受到各国央行的更多关注。

结合我国黄金储备数据,连平表示,黄金在我国储备资产中的占比亟待提升,黄金储备应该成为人民币国际化的“压舱石”。

数据显示,截至2020年7月,中国央行持有黄金1948.3吨;但黄金储备占总外汇储备的比例仅为3.4%,远远低于美国、德国、法国等发达国家60%-80%的水平和不少发展中国家的水平。

连平认为,中国央行有必要继续增持黄金以提升其占比,进一步增强我国国际清偿能力和避险能力,为人民币国际化奠定更为坚实的信用基础。目前中国的经济规模是美国的75%左右,考虑到我国经济增长速度较快,我国的黄金储备至少应该逐步增长到5000吨以上。

后续冲高动能未变

在经历七月份和八月初的连番上涨后,近期国际金价出现回调,各方面力量在博弈2000美元阻力位。

连平表示,随着黄金价格的持续上涨,黄金的投资需求和投机需求也将持续上升。当短期投机需求比例提升至一定水平后,黄金价格的波动性将难以避免地加大。

当前,黄金的后续走势引发市场猜测:是触顶,还是回调?

市场人士称,在金价仍陷于盘整状态之际,美元涨势重燃是当前黄金市场面临的最大风险。而在支撑金价的基本面因素没变的前提下,金价仍有望继续冲击新高。

信用评级机构惠誉博华表示,黄金的金融属性对价格的影响远超其商品属性。本轮金价暴涨是在全球性突发疫情引发的特殊政治、经济与金融因素的叠加作用下形成的。市场的避险心理,以及各经济体为应对疫情所实施的量化宽松措施在短期内不会消失,外部环境为金价的进一步上扬提供了充沛“弹药”,黄金价格的上行动能仍将持续。

惠誉博华称,国际金价在未来一年内很可能会冲高至2200至2300美元/盎司水平。

张玮从美元指数走势以及市场避险情绪两方面判断黄金后续走势。他认为,就美元指数而言,8月下旬美元空头仓位明显减少,美元有可能会出现阶段性反弹。但是,考虑到距美国大选不到两个月,市场避险情绪料加剧,将对黄金价格形成支撑。

“综合来看,年内黄金价格大概率呈震荡走势,初步判断震荡区间在1900-2050美元之间。” 张玮称。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

相关阅读

魔王数据来袭 稳健操作避免获利回吐

美国劳工部发布请领失业金人数数据,截至8月24日当周,初请失业金人数录得23.1万人

避险情绪提升 黄金价格有望再破新高

7月31日FOMC会议纪要与美联储主席鲍威尔于杰克逊霍尔全球央行年会鸽派的谈话

英伟达托累纳指跌破8日低;黄金强势高位震荡

周三美股全日表现稍疲软,期货在亚洲时段持续处于盘下,美股开盘后,科技股集体弱势托累大盘

「大学时代应该如何投资」学术研讨会登陆梅州大学,教练Max及Pokpak倾情分享

泰国时间2024年8月24日,STARTRADER星迈携手Fatucenterz Investment Learning Institute创始人Max和教练Pokpak Thanakrit,于梅州大学(Maejo University)成功举办学术研讨会。

天眼交易商

热点资讯

英镑/美元下跌后,跌势加速

欧元/英镑有望持续跌势,因为欧洲前景比英国黯淡

英镑:关注休-皮尔的讲话 - 荷兰国际集团

美元/日元价格预测:扩大形态正在展开,可能看跌

欧元/美元:明显看跌 - 华侨银行

英镑/美元:1.2800料提供支撑 - 大华银行

纽元/美元:近期将触及0.5915 - 大华银行

欧盟月刊:2024 年 9 月年通胀率为 2.1% - 奥地利第一储蓄银行

比特币能涨到多高?预测市场显示为 10 万美元

中国央行过去六个月未购买任何黄金 - 德国商业银行

汇率计算