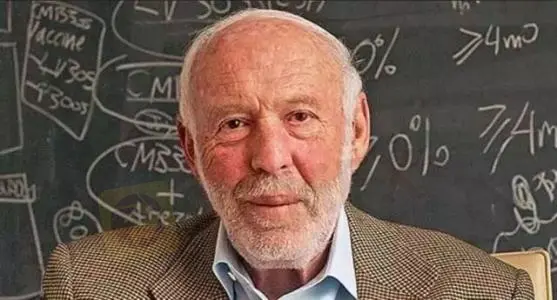

西蒙斯的十条交易法则:年净赚15亿美元通往财富密码!

摘要:他有两个响彻全球的名号:世界级的数学家、最伟大的对冲基金经理之一。他与巴菲特和索罗斯并称投资界“三座不可逾越的高峰”。

他有两个响彻全球的名号:世界级的数学家、最伟大的对冲基金经理之一。他与巴菲特和索罗斯并称投资界“三座不可逾越的高峰”。

在全网都在追捧着股神巴菲特年化率20%以上的骄人战绩的时候,他名下的“文艺复兴科技公司”所管理的“大奖章基金”年均收益率已经高达35%,这是至今投资界都令人羡慕的一座高峰。

23岁获得博士学位;

26岁成为破译密码的特工;

30岁成为高校数学系带头人;

37岁赢得几何学最高奖项;

44岁成立掀起业界变革的传奇对冲基金公司;

56岁创办了一系列慈善基金;

72岁入选福布斯财富榜全球百大富豪同年书面承诺,将毕生大部分财产捐给慈善事业。

这不是电影主角,这是世界级的数学家、最具影响力的对冲基金经理及慷慨的慈善家——詹姆斯·西蒙斯。

闻名全球的数学家在扬名华尔街之前,西蒙斯的另一个身份早已获得全世界的肯定,那就是数学家。年仅23岁的西蒙斯获得加州大学伯克利分校数学博士学位,一年后出任哈佛大学数学系讲师。在完成个人数学事业成就期间,创立了对数学和物理学影响深远的“陈一西蒙斯规范理论”。用数学理论证实了爱因斯坦相对论描述的扭曲空间确实存在。西蒙斯有一个非常出名的童年故事,就是他思考汽车油箱里的油既然是用完一半还剩一半,那么为什么有一天油量会耗尽。这个故事在西方叫做芝诺悖论,在东方就是“日取其半万世不竭”,当然这一点西蒙斯不值得骄傲。从这个故事里我们能看出西蒙斯的数学天赋爆表,他也不负众望,考到了麻省理工学院去读数学系,他用了四年时间完成了本科和硕士学位,接下来跑到加州大学伯克利分校念数学博士,主攻拓扑学方向。这样的人生经历就是我们父母口中常说的“别人家的孩子”,1967年西蒙斯决定到纽约州立大学石溪分校出任数学系主任,之所以一下子就拿到这么高的职位,是因为这个学校是新建起来的,以前这所学校没有数学系。不过西蒙斯自己倒是也不负众望,现在纽约州立大学石溪分校的数学系已经是全美的数学圣地。1976年西蒙斯达到了他在学术界的巅峰,拿到了维布伦奖,这个奖每五年评出一次,是几何学界的诺贝尔奖,这一年他38岁。当然这个时候西蒙斯完全可以颐养天年,每年参加一下学术界的年会,到各个论坛发表一些高谈阔论就好了,但是他没有,反过来他觉得学术界的节奏太慢,一篇成果很久都出不来,所以他决定改行,而方向就是那个曾经让他小赚一笔的期货界。创立文艺复兴科技公司1982年,西蒙斯在纽约成立了文艺复兴科技公司,1988年3月,其创立了第一支基金产品——大奖章基金,在1989年——2009年间大奖章基金平均年回报率高达35%。较同期标普500指数年均回报率高20多个百分点,索罗斯和巴菲特的操盘表现高出10余个百分点。即便是在2007年的次贷危机中,该基金的回报率仍高达85%。西蒙斯的公司在华尔街算是很特别的公司,在300余名员工中,没有一位是金融相关的背景。就连西蒙斯本人,也只是以“数学家”自居,很少参与金融界活动。

20年来,西蒙斯的复兴科技对冲基金在全球市场进行交易,并且使用了复杂的数学模型去分析并执行交易,其中很多过程已经完全自动化了。复兴科技公司使用了程序模型来预测那些易于交易的金融工具价格。这些程序模型的建立是在大量数据收集之后,通过寻找那些非随机行为来进行预测。到1999年12月底的11年来,大奖章基金累计的回报是2478.6%,是原资产的25倍。依据对冲基金观察家Antonie Bernheim的数据,在同时期的离岸基金中,仅次于此的是乔治索罗斯的量子基金,而他的回报率在1710.1%。在2009年,大奖章基金名列获利最高的对冲基金之首,获利超过10亿美金。大奖章基金的投资范围有着严格的限制,投资的产品必须符合3个条件:“必须在公众市场上交易、必须有足够的流动性、必须适合用数学模型来交易。”正因为如此,大奖章基金不包括创投基金,不涉足未上市公司股份,而一些小公司的股票、创业板股票也不包括在内,而适合用数学模型交易的品种一般来说要求有比较多,有比较准确的历史价格、交易量等。从2002年底至2005年底,规模为50亿美元的大奖章基金已经为投资者支付了60多亿美元的回报。1990年大奖章的净回报为55.9%;翌年39.4%;之后的两年分别是34%和39.1%。1994年,美联储连续6次加息,而大奖章基金净赚了71%;2000年,科技股股灾,标普指数下跌了10%,大奖章基金更是大获丰收,净回报98.5%;2008年,全球金融危机,各类资产价格下滑,大部分对冲基金都亏损,而大奖章赚了80%。汇商琅琊榜今年4月曾报道:今年全球市场巨震,多只基金表现惨烈。而文艺复兴科技公司旗下的大奖章(Medallion)量化对冲基金却在今年累计上涨了39%。2009年10月10日,西蒙斯宣布他将于2010年1月1日退休,但保留文艺复兴科技公司荣誉主席职位。壁虎式投资法所谓“壁虎式投资法”,是指在投资时进行短线方向性预测,同时交易很多品种,依靠在短期内完成的大量交易来获利。用西蒙斯的话说,“交易要像壁虎一样,平时趴在墙上一动不动,蚊子一旦出现就迅速将其吃掉,然后恢复平静,等待下一个机会。” 无论是1998年俄罗斯债券危机,还是本世纪初的互联网泡沫,大奖章基金历经数次金融危机,始终屹立不倒,令有效市场假说都黯然失色。对此业内人士普遍认为,西蒙斯的不败神话主要得益于其“壁虎式投资法”。转战投资界“第二战场”二十年后,西蒙斯用一系列数据证明了自己的成功:1989年到2009年间,他操盘的大奖章基金平均年回报率高达35%,较同期标普500指数年均回报率高20多个百分点,比“金融大鳄”索罗斯和“股神”巴菲特的操盘表现都高出10余个百分点。即便是在次贷危机爆发的2007年,该基金的回报率仍高达85%。西蒙斯的十条交易法则:1、尽管我们的策略会对投资标的长期持有,但我们每天平均会进行超过10000次的交易。事实上,我们投资组合中的每支股票平均每隔一天就仓位就会有增减的变化,我们使用的分散投资的方法是,尽可能多的配置各类型资产,平均来讲,我们会持有2500到3000种不同股票。2、文艺复兴拥有非常好的工作环境和一流的员工,包括数学、统计学、物理学、天文学和计算机科学的博士们。我不知道怎么雇佣做基本面交易的交易员,因为他们有时候赚钱,有时候亏钱,但我确实知道如何雇佣科学家,因为我对这个领域有些自己的感觉。3、如果你做基本面交易,那么某一天当你醒来时,你可能会发现自己是个天才,你的头寸总是朝利于你的方向发展,你觉得自己很聪明,你也会看见自己一夜之间赚很多钱。然而第二天,所有的头寸都朝着不利于你的方向走,你觉得自己像个傻瓜。4、既然我们会做模型,那就不妨跟着模型走。所以,在1988年的时候,我决定百分之百的依靠模型交易。而且从那时起,我们一直都这么做。5、一些公司也运用模型,然而它们的宗旨是,他们有一个模型,用这个模型得出的结论给交易员提供参考意见,如果他们赞成这个结论那就照着执行,如果他们不赞成那就不执行。6、这不是科学,你不可能模拟出13年前当你看见市场行情数据时的那种感觉,回溯测试是一件很困难的事情。如果你要是真的靠模型去交易,那就完全遵照模型说的去做,不管你认为那个模型有多聪明或者是多傻,这后来被证实是一个很正确的决定。所以我们建立了一个百分之百依靠电脑模型做交易的公司,做的业务从我前面提到过的外汇,金融工具,逐渐发展到股票以及其他一切可以交易的,流动性强的东西。7、我们随时都在买入卖出卖出和买入,我们依靠活跃赚钱。我是模型先生,不想进行基本面分析,模型的优势之一是可以降低风险,而依靠个人判断选股,你可能一夜暴富,也可能在第二天又输得精光。8、有些交易模式并非随机,而是有迹可循、具有预测效果的。那些很小的交易,哪怕是只有100股的交易,都会对这个庞大的市场产生影响,而每天都会有成千上万这样的交易发生。其实所有人都有一个黑箱,我们把他称为大脑。9、交易就要像壁虎一样,平时趴在墙上一动不动,蚊子一旦出现就迅速将其吃掉,然后恢复平静,等待下一个机会。我们关注的是那些很小的机会,可能转瞬即逝。这些机会出现之后我们会做出预测,然后进行相应的交易。交易之后,我们又会对新的市场情况进行跟踪和评判,预测也会相应调整,投资组合也会跟着变化。10、我不是世上最机敏的人,要是参加数学奥林匹克竞赛,我的表现也不会特别好。可我喜欢琢磨,在心里琢磨事,也就是反反复复地思考某些事。事实证明,那是种很棒的方法。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

欧元/美元价格分析:测试接近1.0450的九日EMA,RSI改善支持上行

黄金价格预测:持平于 2,600 美元上方,市场等待新的催化剂

澳储行会议纪要前,澳元/美元持稳于 0.6250 附近

赢双倍美金,享double欢乐:圣诞价格大赢家,快来预测外汇和大宗商品涨跌!

金价企稳于2600美元上方,交易员等待新的线索

比特币创下8月以来最大跌幅后,市场专家称可能出现更多跌势

美联储政策和地缘政治不确定性下的黄金技术前景

美元/加元在温和的美元走强中交易呈现正面偏向,仍低于1.4400

今日汇市:假期缩短的一周伊始,市场情绪依然乐观

澳元/日元徘徊在 98.00 附近,交易员等待两家央行的会议纪要

汇率计算