标普500惊现大量逢低买盘,VIX暗示风险犹在

摘要:内容摘要:国际贸易紧张局势升级,全球股市本周表现不佳,但昨日大量美股卖盘涌入推升标普500指数反弹,若美股继续下跌则不排除将进入技术性熊市。

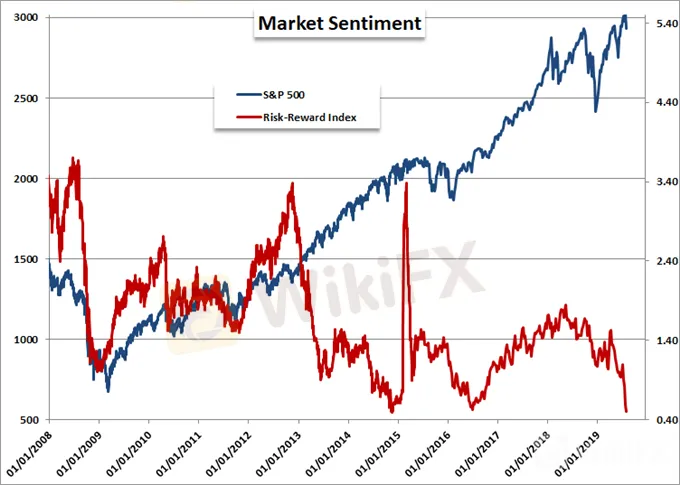

随着市场情绪“雪崩”的风险有所缓解,投机情绪自然而然会寻找一切可利用的机会。美国股市经历了十年的牛市,投资者已经产生了一种压倒性的自满情绪,认为股指的任何回调都是逢低买入的绝佳机会。不过对于金融市场来说,由牛顿第三定律衍生的“涨多必修正”也是一个真理,在资本市场中,情绪的定价比通胀更为重要。最终市场的大幅修正将会转变为技术性熊市(自高点修正20%),进一步下跌将演变为系统性熊市。几乎可以肯定的是,市场现在离这一不可避免的趋势更近了一步。在投资者激进的追寻回落的风险敞口时,必须密切关注风险回报比。

标普500指数与风险回报比

昨日标普500指数跳空高开,不过整个交易日的区间仍未能逃离周一的跌幅,构筑了技术交易员所说的“孕线”形态。周二市场上出现了大量投机资金利用股市回购报道,比如美国银行据悉在美股暴跌后回购了价值56亿美元的股票,暗示市场对美股需求的迅速增长,抵消了抛售压力可能会压倒暂时的机会主义。笔者将继续对风险资产进行广泛的概述,并对市场波动性进行特别精准的衡量。

如何交易新闻消息?从三大指南+具体实践中出真知

在过去,波动性反应的是市场的不确定性,而在现如今,波动性已经被视作是一种方向性的恐惧度量。如果以后者来看,风险偏好情绪的逆风因素都只是暂时的。目前风险资产与基本面措施甚至是相对基准指标(如标普与VEU之比)已经出现严重背离。若进一步评估反应在各种资产隐含活动指标中的不确定性状态,我们可以发现金融体系似乎更容易出现意外的结果。

经济增长和货币政策暗示未来前景堪忧

虽然国际贸易局势看起来只是两个国家之间的纷争,但其影响却非常广泛,经济增速下跌就是其中最严重的副作用之一。周一公布的欧元区投资者信心指数或许在一定程度上受到了影响,但这并不能准确反映全球市场的情况。本周晚些时候日本和英国将公布第二季度国内生产总值(GDP)数据,经济健康和稳定将成为首要关注问题。美国10年期和3个月期国债收益率倒挂仍是市场观察者最爱的指标之一,不过更有趣的是,依赖经济增速的指标如全球收益率与标普500指数的走势长期背离。

为什么投资者如此注重CFTC期货头寸持仓报告?作为非机构投资者又应该如何利用好这个资源?点此下载DailyFX独家学习资料《利用 COT 报告跟随巨头交易》,学做聪明的交易者

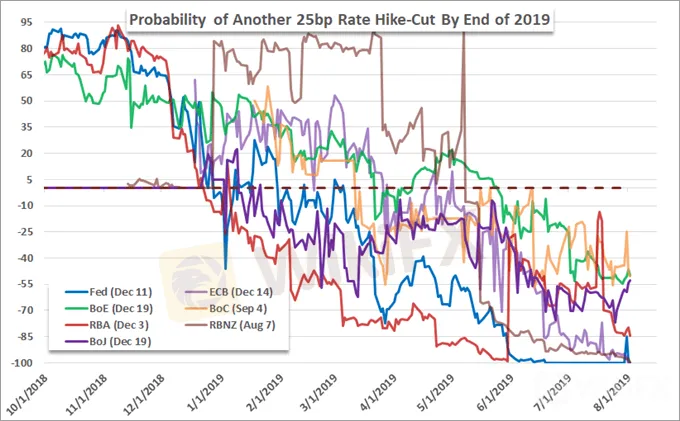

货币政策方面,全球各大央行已经拉响警报。需要注意的是,昨日风险情绪从暴跌中回升,但美联储的降息预期仍在上升。目前市场预计美联储将在9月再次降息,今年年底还将进行第三次降息,避险情绪的蔓延只会更加巩固市场的这种猜测。美联储的压力不仅来自于市场,白宫贸易顾问在周二重申,呼吁美联储继续实施宽松政策,帮助美国经济度过贸易紧张时刻。此外,美联储官员在降息后一直发出鸽派立场,布拉德甚至建议不应该将市场的短期修正考虑在内,暗示美联储不应该保守。(John Kicklighter撰,Cindy译)

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

预期今后一两年内油价似乎将走低

白银价格预测:银价攀升至31.00美元关口,上行潜力似乎有限

比特币、以太坊、瑞波币预测:三大货币面临回调风险

美元/瑞郎延续涨势突破 0.8800,美国通胀率即将公布

美元:通货膨胀可能持续过热 - 荷兰国际集团

美国大选后的新预测 - 荷兰银行

白银价格预测:美国通胀报告粘性十足,白银/美元回升至31.00美元附近

纽元/日元价格分析:纽元/日元回调,已构筑看跌均线交叉

欧元/澳元价格预测:澳元就业数据来袭,欧元/澳元攀升,指向 1.6300

WTI油价反弹至 68.00 美元附近,可能会受制于美元走强

汇率计算