全球GDP增速预期为何下调?这五大重磅风险因素需了解

摘要:摘要:周二IMF公布的世界经济展望报告指出未来经济增长将放缓以及贸易冲突风险犹存。借贷成本的上升、新兴市场风险的显现以及债务市场的扩张为市场敲响了警钟。经济下行风险导致美联储降息预期升温,风险偏好情绪降...

周二国际货币基金组织(IMF)公布的最新世界经济展望报告令金融市场为之一震,此后美元受提振而大幅上扬。在本次报告当中,IMF再次将全球GDP增长预期分别降至3.2%和3.5%;同时还提到了影响全球经济放缓的五大重磅风险因素。

贸易紧张局势

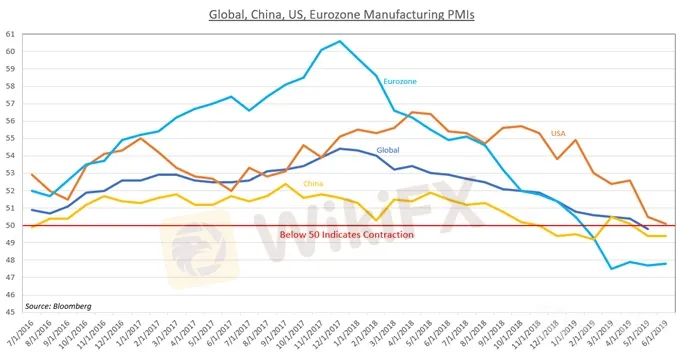

贸易紧张局势毫无疑问是拖累全球经济增长放缓的一大重磅影响因素。目前由美国引发的贸易紧张局势持续削弱企业信心进而对投资产生不利影响,从而导致了全球经济活动持续放缓。报告指出,各国“不应该利用关税来实现双边贸易平衡或将关税作为解决贸易争端的替代品”。

此外,技术供应链可能面临中断的前景(绝大部分发生在亚洲地区)也打压了投资,并导致了地区性的经济放缓。当前由美国引发的贸易形势仍然十分严峻。市场对这一贸易紧张局势可能进一步升级的担忧不断加剧。常

地缘政治风险

由于用来遏制意识形态激进主义的经济繁荣缓冲工具已经遭受破环,随着全球经济增长开始放缓,地缘政治风险对市场的影响进一步加剧。拖沓已久的英国脱欧致使市场情绪降温并导致资本流出欧洲市场,当前环境下的不确定性或令英央行和瑞典央行对货币政策前瞻指引做出调整。

报告显示,地缘政治紧张局势的升级(尤其是在波斯湾海域)是引发不确定性的一大关键因素,同时也是使油价面临波动的重要推动因素。欧盟和美国目前持续因贸易紧张关系而僵持不下,两者在伊朗问题上的政策分歧犹存。此外,发达国家这一政治局势变化正在向新兴市场蔓延,并进一步导致风险偏好情绪降温。新兴市场风险

目前新兴市场当中巴西和印度之间、巴西和伊朗之间、印度和巴基斯坦之间以及印度和美国之间等的贸易紧张局势正施压于本已受到全球需求放缓冲击的经济体的经济表现。那些经济活动与大宗商品息息相关的国家近期经济表现令人失望,且他们最容易受到全球市场情绪波动的影响。

目前新兴市场经济体的核心通胀水平整体仍保持低迷,这是因为贸易紧张局势导致了风险情绪恶化和资本流出。近期部分发展中国家的GDP增速创下近30年来的最低水平再一次打击了新兴市场。目前新兴市场不得不与持续上升的借贷成本做抗争。

借贷成本

为了减轻资产负债表压力,美联储在2018年采取的加息措施使得全球借贷成本明显收紧。根据国际清算银行数据,目前全球八成以上的交易是通过美元来完成交易的。目前新兴市场以美元计价的债务必须支付的成本实际上增加了,这使得风险进一步变大,与此同时收益率也在上升。

随着国家偿还债务的能力所面临的不确定性上升,尤其是考虑到很多新兴市场国家的经济依赖对风险情绪敏感的大宗商品的出口,目前的经济放缓迹象或令这一趋势更加明显。在此情形下,对政府偿还债务能力的质疑观点可能恶化、收益率可能走高。这可能导致信用违约互换(CDS)的利差进一步扩大,同时可能令那些在新兴市场当中持有风险敞口的金融机构面临风险。

债务风险

在报告当中,IMF提到,“如果采取避险(取决于情况的严重程度)行为,在持续多年的低利率环境下,这或加剧财务脆弱性,因持有高杠杆比例的借贷者可能会发现他们的债务流动性极低”。目前投资者们也在将那些承销标准低的贷款通过证券化转为贷款抵押债务(CLO),这或令金融体系遭遇1万亿美元的损失。

报告还提到,在经历了长达十年之久的超低利率以及宽松的货币政策,央行们的处境或飘摇不定,因为在这样的环境下他们应对经济低迷的能力受到了更多限制。因此,“考虑到上述所有可能面临的不利冲击,预计经济增长水平或持续走低”。目前很多央行已经结束了加息周期,考虑到经济前景黯淡,他们正倾向于放松信贷条件。

美元能否从金融环境的动荡当中获益?

尽管目前市场预期美联储接下来可能采取鸽派政策措施,但美元近期一直在走高。一般来说,如果一国央行要降息,则其国家货币兑其他货币的汇率往往会下跌。不过,美元与其他货币不同。在市场寻求避险(即便不确定性来源于美国)之际,不确定性可能推动投资者投向美元(国际储备货币)怀抱。

在这样的情况下,交易者们可能会把他们的资金从具有高收益率的资产当中抽离,转而投向具有更高流动性的美元当中。美元与美国国债收益率被视为是市场面临震荡风险之际的避风港。由于美元具有足够高的流动性,这一特性使得其能够接纳资本的大量涌入且价格不会面临大幅波动。这或可以解释为什么美联储降息预期不断升温而美元却仍在走高。(Dimitri Zabelin撰,Linda译)

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

加元中断两连涨势头,略现下跌

美联储官员柯林斯:需要推出更多降息措施

欧元/日元价格预测:空头在4小时图200SMA均线和164.00下方占上风

地缘政治紧张美元/瑞郎震荡走低,但因美元走强守住了 0.8800 水平

澳元/日元价格预测:关键支持在100.00附近

日本央行行长植田和男:技术进步给金融稳定带来新风险

美元走强,美元/加元上涨至1.3950上方

受地缘政治紧张局势影响,金价升至近两周高点,目标2700美元

美元/加元价格预测:处在1.3900中档关键水平上方,多头占主导

美国采购经理人指数来袭,美元/瑞郎下跌至0.8850附近

汇率计算