欧元波动水平降至近20年低点

摘要:自二十年前欧元诞生以来,这个全球交易最活跃的货币迎来了波动率最低的一个季度。

自二十年前欧元诞生以来,这个全球交易最活跃的货币迎来了波动率最低的一个季度。

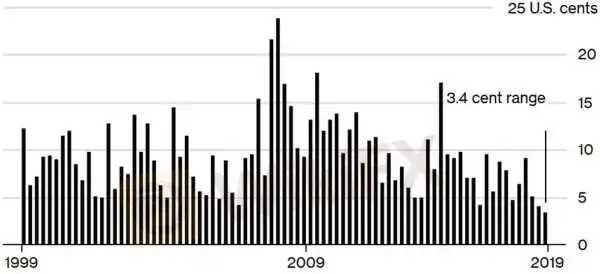

欧元兑美元的日均外汇交易量现已达到1.25万亿美元,约占全球外汇交易总量的四分之一。自2019年以来,欧元兑美元一直在1.1234至1.1570的水平窄幅震荡,期间波动幅度不超过340点,去年第4季度的波幅为410点,而过去20年的平均季度波动幅度都有900点,目前汇率约为1.1362。包括高盛集团和法兴银行的分析人士都认为,欧元在短期内无法出现爆发式行情,沉寂将是常态。

欧元/美元波动区间创下20年来最窄水平

高盛全球货币战略主管潘德尔(Zach Pandl)表示:“由于欧元区总体经济增长放缓,美联储和欧洲央行在预计未来经济增长疲软后都出现了相似的鸽派转变,他们其未来货币政策路径的谨慎态度已经让欧元兑美元的波动性大幅下降,未来欧元的波动率僵局很可能还会持续数月,直至欧元区经济增速表现好于美国时,欧元兑美元汇率才可能飙升至1.1700水平。”

投资机构SocGen的分析师齐特(Kit Juckes)也持有相似观点,他预计到今年12月底欧元兑美元有望升至1.2000的水平,不过这将是一个艰难的过程。齐特说道:“欧元兑美元的波动率下滑主要受到欧洲央行的低利率预期所影响,而且美联储近期温和的利率政策言论已经让市场降低其加息的预期。”

2月份,10年期美国国债收益率仅下跌11.6个基点,创下了20年来最小的月度波动。不仅是欧元,其余G7货币的波动率也降至了近1年的低点。但此番宁静也不可能一直持续下去。齐特认为,英国退欧谈判的有利进展可能会让欧元跟随英镑走高,而美国预算赤字的大幅增长也会削弱美元的吸引力。但出现大幅动荡之前,欧元波动性可能会进一步下跌。

不仅仅是欧元兑美元,其他货币对美元也呈现了相似的趋势,像美元/日元目前的波动率也只有1月的三分之一,其隐含波动率曲线 (衡量货币对预期价格波动的指标)也降至了五年来的最低值。即便像英镑这个因英国脱欧而获得大量关注的货币,目前的波动率也下降至去年11月份水平的三分之二。

货币波动性大幅下降

德银编制的货币波动率指数从1月3日的9降至6.89,为2018年7月以来的最低水平,而该指数在2015~2016年的大部分时间内平均值均高于10。

汇率波动性对于外汇交易者来说至关重要,因为当价格大幅波动时,交易者才有机会获得更大的利润。但欧元兑美元近期的死气沉沉则是最让交易员沮丧。现在,交易员们已开始期待3月份的一系列事件:英国脱欧、美国、欧元区和日本的央行利率决议等,市场希望这些事件可以让“冬眠”的外汇市场重新振奋一下。

疲弱经济数据令欧洲央行无奈

可惜近期摆在欧洲央行面前的是一波又一波的疲弱经济数据:制造业增长下滑、工厂订单也开始减少、企业裁员增加等,加上美联储加息的步伐戛然而止,欧洲央行提高通胀的 “小目标”可能又要搁浅了。

欧盟统计局上周公布数据显示,欧元区的潜在通胀水平依旧疲弱。剔除能源和食品后的2月核心CPI意外下滑至1%,低于预期和前值1.1%。而欧元区2月的制造业PMI指数显示,当月工厂订单出现了近6年来最大的订单数下滑。与此同时,欧元区的经济信心指数也出现下降。

在上一次议息会议中,欧洲央行已经开始评估经济放缓是否已经严重到需要宽松的货币政策刺激。一些市场人士认为,在工资上涨的支持下,欧元区通胀最终会上升。考虑到目前疲弱的经济数据,部分欧洲央行官员已经开始下调今年的经济增速预期,并认为欧洲央行未来的货币政策将趋向于模糊表态,而宽松的利率政策可能也在考虑中。在下次议息会议中,欧洲央行可能会更加关注2月份核心通胀率的下降。

随着经济前景的恶化以及欧洲央行对经济增长和通胀的预期出现下降,部分经济学家也开始预计欧洲央行可能会放弃维持目前的利率水平转而考虑降息。

Cantor Fitzgerald的经济学家麦奎德(Alan McQuaid)认为:“欧洲央行想回归正常化的利率政策还有很长的路要走,目前的情况是,欧元区经济增长开始疲软,核心通胀下滑开始,此时宽松的货币政策比紧缩性政策更有效,而欧元则将因此面临贬值的压力。”

自上次的欧洲央行政策会议以来,经济增长风险已有所增加,欧盟成员国的经济增长势头有所减弱是最大的威胁,其次是英国脱欧带来的无序。此时欧洲央行是否会重启购债计划的念想则成为投资者的一个疑问。

就在欧洲央行去年12月结束购债计划后,持续了多时的低通胀水平以及疲弱的增长引发了对欧洲央行提供更多流动性支持的争论。上次的购债计划持续了三年多,累计购买了2.6万亿欧元债券。欧洲央行理事会表示,虽然暂停了债券购买计划,但为了保持市场充足的流动性,将维持目前的零利率政策至少到2019年夏季。

不少经济学家预计欧洲央行将会重启长期购债计划,而且这次释放的资金将不会夹带很多附加条款。瑞典北欧斯安银行(SEB)欧元区首席策略师达海姆(Marius Daheim)表示:“如果欧洲央行重启购债计划,并与银行贷款相关联,这将更有效地支持宽松货币政策的实施和传导。另一方面,如果欧洲央行仅仅是长期提供无条件的资金,这可能会让反对者怀疑这只是一种常规的流动性释放措施,仅仅用于帮助银行达到监管标准。”

当欧洲央行夏季过后开始考虑放松流动性的水龙头时,交易员期待的欧元波动率可能就回来了。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

美元疲弱,澳元/美元走强至 0.6550 附近

欧元/美元自由落体:是否有反弹迹象?

盖诺Hero最新进展:外汇维权者爆出幕后猛料

欧元/日元盘中小幅上扬,仍遇阻 162.00 关口

白银价格预测:地缘政治紧张局势升级,白银/美元仍跌破 31.00 美元

比特币、以太坊、瑞波币预测:比特币触及历史新高99,500美元后盘整

交易员预计英国央行将采取渐进式宽松政策,英镑上涨

每周焦点:地缘政治重回关注 - 丹斯克银行

欧央行首席经济学家莱恩:货币政策不应长期保持限制性

美元:领先 - 荷兰合作银行

汇率计算